先日ちらっと書きましたが、2022年は多くの個人投資家にとって苦しい1年になったと思います。私の長期投資ポートフォリオ(年金基金)のリターンはマイナス10%と、2011年に積み立てを始めて以来最大の下落率となりました。S&P500の騰落率がマイナス20%であったことを考えるとそこそこ持ちこたえた感じはありますが、毎月積み立てても残高が増えないどころか前年末より減少しています。

もちろんがっかりはしていますが、長期的に見れば安値で仕込めたと考えて気長に上昇を待ちます。

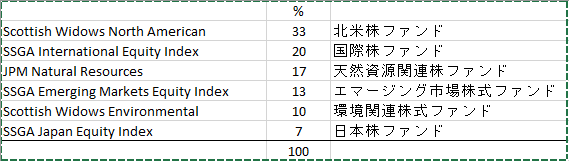

自分の相場観と過去のファンドパフォーマンスから、2023年上半期のポートフォリオを決めました。今回外したのは英国株ファンド、欧州株ファンドと倫理関連株ファンドで、新しく入れたのはエマージング市場株式ファンドです。アロケーションは以下。

各セクターごとにたくさんの選択肢がありましたが、手数料が低くて中長期のパフォーマンスがいいところを選びました。またファンドの中の筆頭株(?)も、自分の感覚と違和感がないことを確認して決めています。

北米株式ファンドがポートの中心になることは今までと同じですが、エマージングや天然資源の比率を増やしました。エマージング市場は過去数年低迷していましたが、やっと上昇の兆しが見えてきたので、短期(1~2年)ポートフォリオにも昨年末から組み入れ済みで、すでに含み益が出ています。

ちなみに、私のリスク許容度は高いので、攻めのポートフォリオ構成となっています。長期以外の過去1年のパフォーマンスは資産クラスを通してほぼ横ばいで、資産残高は微増にとどまりました。収入があるのにどうして増えなかったかを考えてみたら、昨年キッチンとバスルームを改装したからでした。全体的にみると、為替のボラティリティに振り回された年となりました。

2021年末に現金化した短期(1~2年)ポートフォリオは昨年後半に向けて徐々に買い戻してきましたが、平均株価が下がり続けたので、結果としてナンピン買いになっています。まだ半分以上が現金なので、この先半年で積み上げていく予定です。また、早くても1年先になりますが、不動産市場が下落したら物件を購入しようと考えています。

2023年、相場がFavourに動いてくれることを祈っています。